白色申告 過去問

今回は、タックスプランニングの定番である、白色申告について過去問を紹介して、私なりの取り組み方を説明したいと思います。

青色申告の際にも説明しましたが、

事業者の方は税理士と顧問契約を結び、先生にお任せという方が多いと思いますが、

FPも相談を受けることが無いとも限りません。

この際、「個別具体的な税務相談」は税理士の占有業務であることを意識しながら、あくまで一般的な税務の範疇において税務の相談を受けることが必要です。

FP試験で出題された過去問の解説をします。

青色申告の問題とは若干ちがい、税額を計算する表に穴埋めするスタイルではなく、総所得金額と、その計算過程で出てくる、一時所得、雑所得などを計算する問題が出題されています。

また、給与所得や年金の雑所得を受けながら、同時に不動産所得などを受け取るパターンの出題が想定されます。

出所:一般社団法人金融財政事情研究会

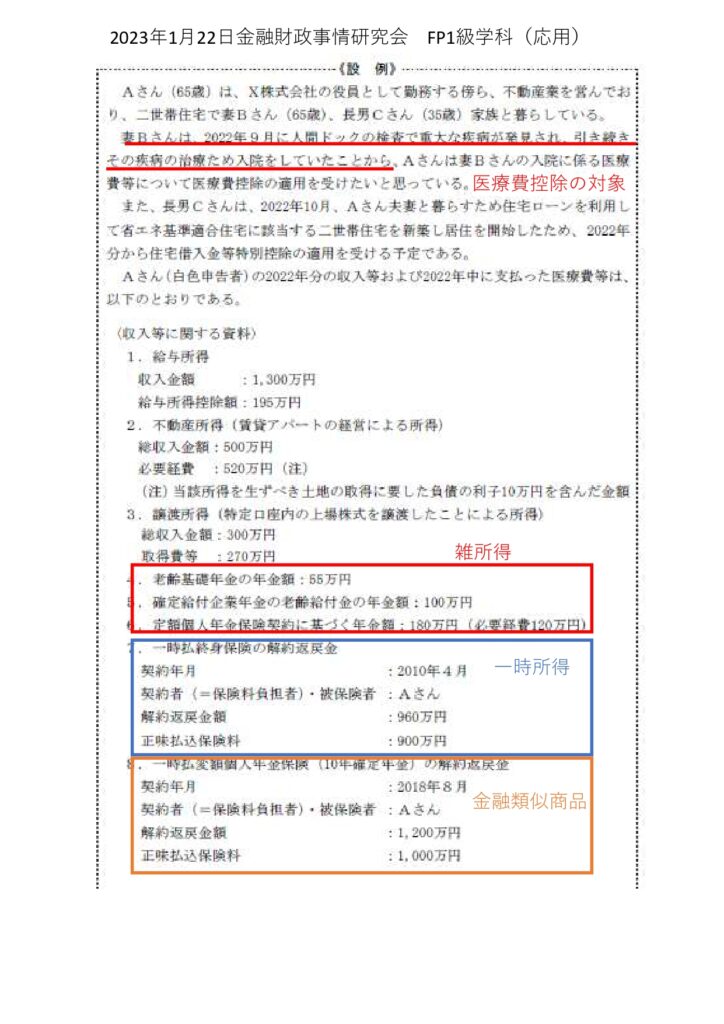

この問題のAさんは、給与所得、不動産所得、雑所得(老齢年金、私的年金)を受け、生命保険の解約による一時所得もあるという状態です。

一見、収入源が潤沢でうらやましく思えますが、今後は、このような方が増えるのかもしれませんね。

順次、設問に私なりの解答と説明をしたいと思います。

① 総所得金額に算入される一時所得の金額

タックスプランニングで一時所得といえば、まず、生命保険の解約と考えていいと思います。

また、注意する点としては、5年以内の解約は金融類似商品と見なされることがあるということです。

ただし、終身保険については5年以内の解約でも一時所得となるという、なんともややこしい話ではありますが、

この設問の場合、

7.一時払終身保険の解約返戻金 が一時所得の対象です。

8.一時払変額個人年金保険(10年確定年金)の解約返戻金 は5年以内の解約のため、金融類似商品として20.315%の源泉分離課税となることに注意が必要です。

よって

解約返戻金額960万円-正味払込保険料900万円-特別控除50万円=10万円

このうち1/2が総所得金額に参入可能なため

10万円×1/2=5万円

② 雑所得の金額

雑所得は年金に係るものとそれ以外に分かれますが、FP試験の場合、年金が雑所得となる場合が多いです。

この設問の場合、以下の3項目に注目する必要があります。

4.老齢基礎年金の年金額:55万円

6.定額個人年金保険契約に基づく年金額:180万円(必要経費120万円)

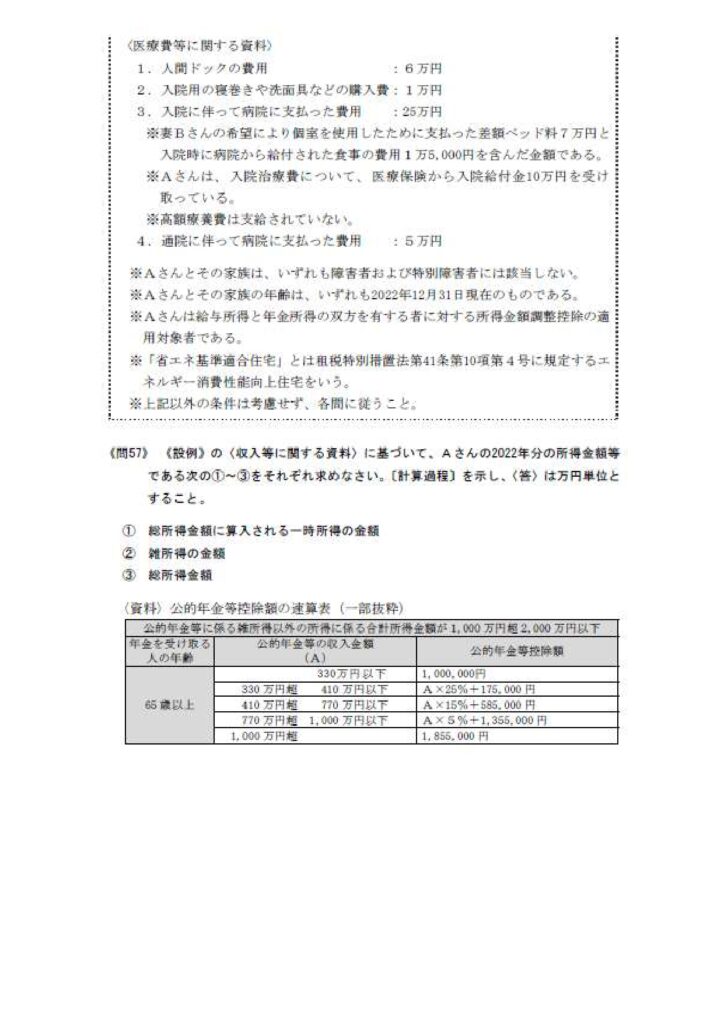

老齢基礎年金55万円+確定給付企業年金100万円=155万円(下記資料速算表より)

155万円-公的年金等控除額100万円=55万円

定額個人年金保険 180万円-120万円=60万円

よって

55万円+60万円=115万円

③ 総所得金額

この設問の場合、以下の式で求められます。

(1)給与所得+(2)不動産所得+(3)雑所得+(4)総所得金額に算入される一時所得の金額

(1)給与所得

設例のAさんは給与と年金を受けていますので所得金額調整控除の対象となります。

控除額は以下の式で求められます。

給与所得控除後の給与等の金額(10万円超の場合は10万円) + 公的年金等に係る雑所得の金額(10万円超の場合は10万円)}-10万円=控除額

よってAさんの控除額は10万円

1,300万円-195万円-10万円=1,095万円

(2)不動産所得

総収入金額:500万円-必要経費 520万円-土地取得の利子10万円=-10万円

(3)雑所得+(4)総所得金額に算入される一時所得の金額は①②で求めているので

(1)1,095万円+(2)-10万円+(3)115万円+(4)5万円=1,205万円

※答えの「単位 万円単位とすること。」に注意

解答用紙に記載した方がよさそうな文言を太字で記載しましたが、このすべてを記載すると、解答用紙が埋め尽くされると思いますし、

数字だけを記載しても正解なら、〇がもらえそうな気がしますが、

今回は、説明のためにくどくどと記載しました。

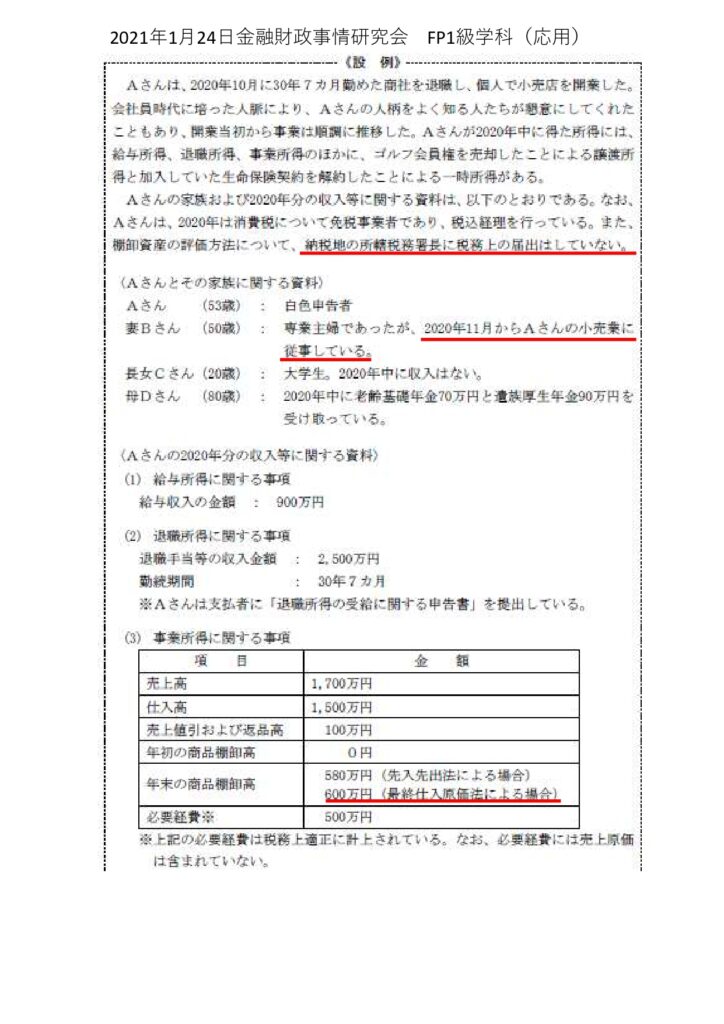

2021年1月24日 問58 問59

問58

(1)事業所得の金額=売上-売上原価-必要経費-事業専従者控除※

(1,700万円-100万円)-(0円+1,500万円-600万円)-900万円-0円※

=200万円

※妻Bさんは11月、12月の2か月しか従事していないため事業専従者控除の対象外

2,000,000円

(2)退職所得=(退職収入-退職所得控除)×1/2

設例に退職所得に関する事項として

退職手当等の収入金額 :2,500万円、勤続期間 : 30年7カ月 とあるので

2,500万円-{40万円×20年+70万円×(31年-20年)}×1/2

=2,500万円-(800万円+770万円)}×1/2

=(2,500万円-1,570万円)×1/2

=465万円

4,650,000円

問59

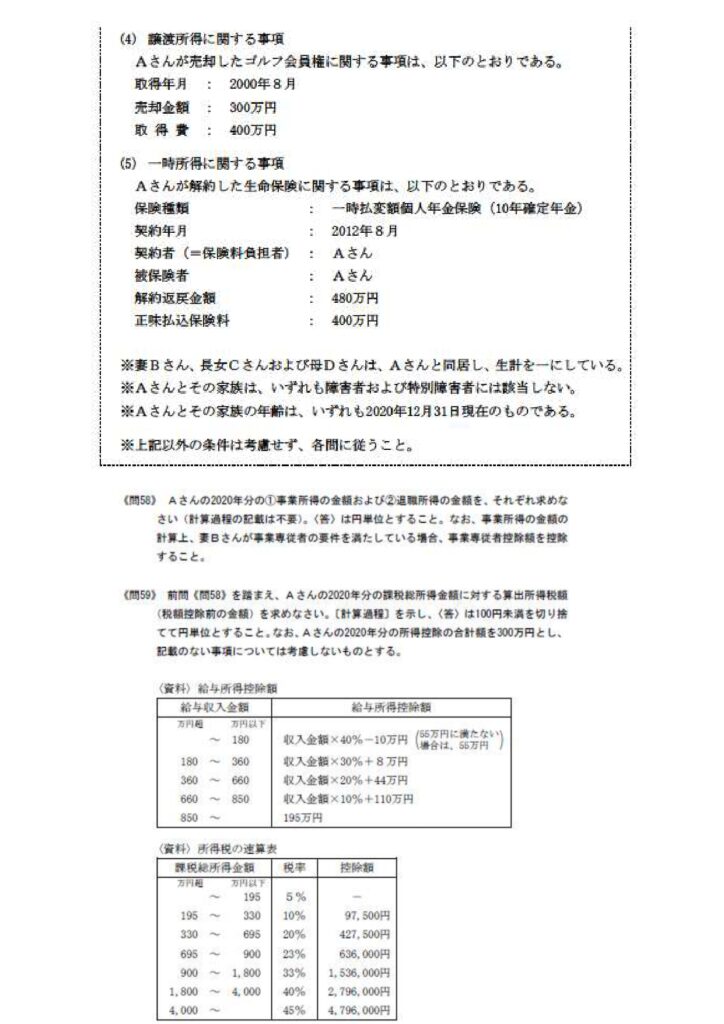

課税総所得金額に対する算出所得税額(税額控除前の金額)を求める問題ですが、何が総合課税の対象となるのかを見極めることが重要になります。結論としては、以下の式になります。

注意が必要になるのは、給与所得から所得金額調整控除を引く必要があること、ゴルフ会員権の売却が損益通算できるのかということでしょうか

(1)事業所得 問58で求めた200万円

(2)給与所得 900万円-給与所得控除195万円

-所得金額調整控除(900万円-850万円)×10% =700万円

(3)譲渡所得 ゴルフ会員権 売却金額300万円-取得費400万円=-100万円

※ゴルフ会員権は以前は損益通算可能でしたが、現在はできません。よって0円

(4)一時所得

一時払変額個人年金保険(10年確定年金)

解約返戻金額 480万円-正味払込保険料 400万円-特別控除50万円=30万円

よって

200万円+700万円+0円+30万円×1/2 =915万円

下記〈資料〉所得税の速算表より

(9,150,000円-3,000,000円)×20%-427,500円=802,500円

802,500円

過去問の説明を作ってみて気づいたことですが、白色申告の問題は、前回2年前の1月試験で、前々回が4年前の1月試験で出題されているんですね。 2025年1月試験でも要注意かもしれません。しかし、前回9月試験で青色申告が出題されているので、別表4かもしれません。直前に受験生を惑わす投稿であったらごめんなさい。

青色申告は最後に申告納税の表の穴埋めがあって苦戦したけど、白色申告の問題では、表が無い代わりに、自分で計算しなければいけないので、逆に手ごたえがわかりにくいんだよね。

解答用紙に広いスペースがあるのに、解答が一行で終わったりして不安になるよ。

白色申告で忘れてはいけないのは、事業専従者控除だね。今回、年間6ヶ月以上納税者の事業に従事していることが必要ということを初めて知ったけど、通常は配偶者は最高 86 万円かその他の親族であれば1人あたり50万円が控除が受けられるよ。

また、所得金額調整控除も白色申告の問題では2回続けて出題されているので、要チェックだね。